-

2015年中國房地產百強企業城市選擇分析

2016/1/26 8:41:39 來源:中國產業發展研究網 【字體:大 中 小】【收藏本頁】【打印】【關閉】

核心提示: 中國指數研究院1月25日發布《中國房地產百強企業城市選擇》,截止2015年,中國房地產百強企業布局的城市總量超過300個,其中恒大布局數量超過100個,萬科、中國指數研究院1月25日發布《中國房地產百強企業城市選擇》,截止2015年,中國房地產百強企業布局的城市總量超過300個,其中恒大布局數量超過100個,萬科、保利、綠城等6個企業也均在50個城市以上。在百強企業布局的城市中,上海、北京、成都和重慶進入的企業最多,其中上海有超半數百強企業布局,企業數量達54個;北京46個,緊隨其后;成都和重慶均有42個。

1.中國房地產百強企業城市布局現狀

截止2015年,中國房地產百強企業布局的城市總量超過300個,其中恒大布局數量超過100個,萬科、保利、綠城等6個企業也均在50個城市以上。在百強企業布局的城市中,上海、北京、成都和重慶進入的企業最多,其中上海有超半數百強企業布局,企業數量達54個;北京46個,緊隨其后;成都和重慶均有42個。

超過10個企業進入的城市有接近50個,其中位于長三角和珠三角地區的城市最多,如長三角的杭州、南京、蘇州、無錫、常州、寧波、紹興、徐州等城市和珠三角的廣州、佛山、深圳、東莞、福州、惠州、廈門、三亞、海口等;中部地區覆蓋武漢、長沙、南昌、鄭州、太原等城市,其中武漢有接近40家企業布局,長沙也近30家;環渤海地區除北京外,還覆蓋天津、青島、濟南、煙臺等城市;西南地區主要覆蓋昆明和南寧兩個城市;東北地區覆蓋沈陽、大連、長春和哈爾濱4個城市,其中沈陽有超過30家百強企業布局,為東北地區各城市中最多;西北地區西安入駐企業較多,接近30家。這些城市多屬于一線和二線城市,地理位置較為優越,城市交通規劃便利,經濟水平、人口規模、城鎮人均可支配收入等多位居全國前列,房地產市場發展相對較好。

2.百強房企布局城市的機遇、風險分析

中國房地產百強企業布局的城市總量較多,這些城市房地產市場發展差異明顯,2015年城市間分化更加顯著,北京、上海等一線城市及杭州、南京等熱點二線城市房地產市場量價齊升、庫存消化時間持續下行,未來市場發展依然向好;而其他城市受一些因素的影響,市場銷售乏力,庫存去化時間較長。基于此,我們在七大區域內選取企業入駐數量較多且市場具有一定代表性的城市進行深入分析,并對其市場發展前景進行了預判。

(1)長三角地區:寧波、無錫等城市存在發展空間,徐州、紹興等面臨風險

長三角地區經濟發達、城市化水平高,城市群發展較為成熟。上海、南京、杭州等重點城市房地產市場表現繼續向好,成交量價齊升,其中上海商品房庫存消化時間為11.6個月,商品住宅(不含保障房)的去化時間僅為7.4個月。寧波、無錫、常州、徐州、紹興等城市去庫存面臨較大壓力,其中寧波、無錫等城市住宅短期庫存消化時間在15個月內,而土地存量略有偏大,中長期有所承壓,但在區域帶動下依然具有發展潛力;徐州、紹興等城市房地產市場庫存量大,短期和中長期均面臨挑戰,其中徐州商品房可售面積為2085萬平方米,去化時間達22個月。

寧波:服務業快速發展,人均可支配收入高,住宅市場具有一定發展潛力

寧波作為浙江省的經濟中心之一,也是長三角地區南翼經濟中心,近年來經濟持續發展,人口不斷增加,房地產市場銷售活躍,吸引著眾多房企入駐,百強企業中有超過20家企業布局,其中包括萬科、保利、恒大、中海等企業。

第三產業占比提升,產業結構進一步優化。2015年1-9月,寧波GDP為5581億元,同比增長7.1%,較2014年小幅收窄0.5個百分點。第三產業占GDP的比重較2014年提升2.5個百分點至47.1%,第二產業和第一產業占比出現不同程度的下降,其中第二產業下降2.4個百分點至49.4%,產業結構進一步優化升級。寧波服務業快速增長,前三季度服務業增加值同比增長10.6%,比GDP增速高出3.5個百分點,對全市經濟增長的貢獻率超過64%,其中盈利性服務業和金融業增加值增長均在15%以上。

人口方面,2014年寧波戶籍人口584萬人,較2013年增長4萬人,漲幅為0.6%。城鎮人均可支配收入高達4.4萬元,位居全國第六位。

房地產開發投資方面,2015年前三季度,寧波房地產開發投資額992億元,同比由2014年的增長18.3%轉而下降4.5%,占GDP的比重小幅提升0.3個百分點至17.8%。

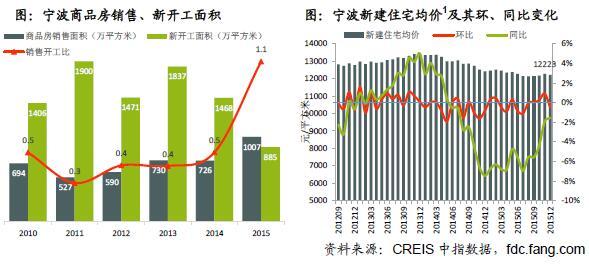

商品房成交面積達2010年最高,首次高于新開工量。2015年寧波商品房銷售面積為1007萬平方米,同比增長38.7%;新開工面積為885萬平方米,同比下降39.8%;銷售開工比為1.1,為2010年來首次高于1。其中商品住宅銷售面積847萬平方米,占商品房銷售的84%,同比增幅超四成;銷售開工比為1.6。從商品住宅的價格來看,2015年12月寧波新建住宅平均價格為12223元/平方米,為2014年6月以來連續第19個月同比下跌,跌幅為1.6%,較上月小幅收窄。

120(含)-180平方米住宅成交占比提升。從不同面積段來看,100(含)-120平方米與120(含)-144平方米住宅占比最高,均超過25%,其中120(含)-144平方米住宅占比較2014年提升4個百分點,另有144(含)-180平方米住宅占比提升。90(含)-120平方米住宅占比共下降近7個百分點,下降最多。分區域來看,各區中100(含)-144平方米住宅占比均最高,象山縣、鎮海區、鄞州區80(含)-90平方米住宅占比也較為突出,比值超過20%;海曙區180(含)平米以上戶型占比接近30%,在各區中最高。

寧波主要地區住宅銷售面積同比增幅均超過30%,市場表現均較佳。分區域來看,2015年鄞州商品住宅(不含保障房)銷售面積占寧波總成交的比重超四成,在各地區中最高;北倉、鎮海和江東占比也在10%以上。銷售面積同比方面,海曙、江北因其銷售面積偏低,同比增長幅度在各地區中最大,增幅均在73%以上;北倉、江東、鎮海同比增長超60%,市場表現較佳;另外,鄞州同比增長32.3%,增幅也較為可觀。

住宅庫存下降,消化時間降至11個月。截止2015年12月,寧波商品住宅可售面積為584萬平方米,較1月下降55萬平方米,降幅為8.6%。庫存去化來看,2014年6月以來,庫存消化時間明顯下行,從34.2個月下降至2015年12月的11.3個月,縮短了近23個月,較2015年1月縮短2個月。

潛在庫存去化壓力大。土地成交來看,2015年寧波住宅用地成交542萬平方米,同比下降17.7%;成交樓面價為3907元/平方米,為2010年以來最高水平,同比增長51.5%,相比于持續下行的住宅平均價格,市場的盈利空間不斷被壓縮;溢價率為6.2%。從2010年以來土地成交面積與銷售面積的比值來看,住宅用地成交面積與商品住宅銷售面積的比值達3.3,市場潛在供應較大。

總體來看,2015年寧波房地產市場表現較好,商品房銷售面積達2010年來最高,同比增長接近40%,其中商品住宅銷售面積增幅超四成;商品住宅可售面積下降,庫存去化時間縮短至11個月,但因2010年以來住宅用地供應量偏大,市場中長期去庫存壓力較大。在長三角地區經濟不斷發展,產業結構加速升級的過程中,寧波住宅市場尚有一定的發展潛力。

徐州:土地供應過剩,庫存壓力突出,區域布局可側重于泉山區

徐州位于江蘇省的西北部,處于長三角地區和環渤海兩大經濟板塊的結合部,是我國重要的交通樞紐,百強企業中碧桂園、綠城等企業入駐。

經濟增長有所放緩,人口外流。2015年1-9月徐州地區生產總值達3843.02億元,同比增長9.5%,增速明顯高于全國水平,較2014年的10.5%下降1.0個百分點。其中第三產業增加值增長10.1%,高于GDP增速0.6個百分點,增加值占GDP的比重為44.0%;第二產業、第一產業增加值分別增長9.9%和3.3%。

2015年1-9月,徐州房地產開發投資額同比增長7.5%,高于全國的2.6%,較2014年的23.2%明顯放緩。房地產開發投資額占GDP的比重下降1.1個百分點至8.3%。

2014年,徐州常住人口為863萬,戶籍人口1023萬人,分別較2013年增加3.7和16.7萬人,常住人口與戶籍人口的比值為0.84,人口外流嚴重。城鎮人均可支配收入為2.4萬元。

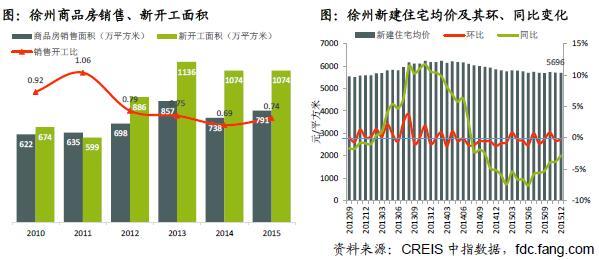

銷售小幅回升,新開工保持平穩,銷售開工比維持低位。2015年,徐州商品房共銷售791萬平方米,同比由降轉增7.1%;新開工面積為1074萬平方米,與2014年基本持平;銷售開工比為0.74,略高于2014年。其中商品住宅銷售685萬平方米,同比增長5.3%,銷售開工比為0.83。價格來看,2015年12月徐州新建住宅平均價格為5696元/平方米,環比、同比均繼續下跌,跌幅分別為0.26%和2.82%,其中同比已連續17個月下跌,跌幅收窄。

100-140平方米住宅占比最高,且占比較2014年提升。各面積段中100-120平方米住宅占比29%,與2014年持平;120-140平方米占比26%,排在第二位,占比較2014年提升3個百分點,提升幅度最高;60-90平方米和90-100平方米住宅占比分別下降2個百分點。不同區域來看,泉山、賈汪、云龍區60-90平方米和100-120平方米住宅占比高;銅山、沛縣、經開等區域主要成交100-140平方米住宅;鼓樓區則側重于60-100平方米。

商品房庫存雖有所下降,但仍處于高位,去化壓力大。截止2015年12月,徐州商品房可售面積為2085萬平方米,較年初下降161萬平方米,降幅為7.2%;庫存消化時間高達22.0個月,較年初縮短4個月。其中商品住宅可售面積為1136萬平方米,庫存消化時間為13.6個月,分別較年初下降202萬平方米和7.2個月。

泉山區銷售面積占比高,庫存量大,但去化快。分區來看,泉山區商品住宅銷售面積占比最高為16.4%,邳州市和云龍區占比位列其后,分別為13.2%和13.0%。可售面積方面,云龍區、泉山區和邳州市庫存量最大,均超過130萬平方米;豐縣、鼓樓區、睢寧縣、賈汪區和經濟開發區庫存量低于100萬平方米。庫存消化時間來看,泉山區僅需10個月就可消化庫存,時間最短。

土地成交增加,絕對量達近六年次高水平,中長期去庫存壓力突出。2015年,徐州住宅用地推出、成交面積分別為2477、2120萬平方米,均為2010年來次高水平,僅低于2013年,同比分別增長6.8%和10.1%;成交樓面價為938元/平方米,同比下降2.2%,連續第2年下降,溢價率保持低位。

2010年以來土地成交量較大,住宅用地成交面積與商品住宅銷售面積的比值高達5.6,土地庫存高企,已超出市場的消化能力,去化難度大。

總體來看,徐州商品房庫存面積較大,消化時間長,再加上近幾年住宅用地供應過剩,在城市經濟增速放緩、人口凈流出等不利因素的影響下,市場庫存去化困難。不同地區來看,泉山區住宅市場表現較好,銷售面積體量大,庫存消化時間較短。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯系我們修改或刪除,郵箱:cidr@chinaidr.com。